Pour que les indices boursiers se stabilisent et que les investisseurs retrouvent de l’appétit pour le risque, il faudra que la rhétorique des banques centrales («le pilote») change.

Le flux de nouvelles négatives concernant l’inflation, le resserrement monétaire et la crise énergétique continue de peser sur les marchés, éclipsant complètement ce qui s’est avéré être, une fois encore, une saison de résultats meilleure que prévu. Pour que les indices boursiers se stabilisent et que les investisseurs retrouvent de l’appétit pour le risque, il faudra que la rhétorique des banques centrales («le pilote») change. Une politique monétaire moins agressive, quand bien même des hausses de taux restent à l’horizon, constituerait une toile de fond favorable aux marchés actions.

La croissance mondiale décélère toujours de manière notable, bien qu’à partir d’un niveau élevé et en territoire encore expansionniste. Vu la faible participation des pays – seuls 45% affichent désormais un PMI manufacturier supérieur au seuil de 50 – et l’absence de catalyseur immédiat, nous nous attendons à un basculement en contraction, peut-être dès le mois prochain. Le segment des services se porte mieux, avec des PMI dépassant 50 dans 63% des pays, grâce à la reprise des activités post-COVID.

Avec un moindre fardeau inflationniste et encore un important arsenal de mesures de relance, la Chine se remet de ses coûteux confinements. Les autorités continuent d’abaisser le ratio de réserves obligatoires, a procédé à de nombreuses réductions d’impôts pour soutenir l’économie et prévoit d’encourager les projets infrastructurels. La politique du zéro-COVID n’a pas encore été abandonnée, mais des premiers signes d’assouplissement apparaissent, le gouvernement central ayant demandé aux régions de réaliser moins de tests. De nouveaux assouplissements sont attendus après le 20e Congrès national du Parti communiste, à la mi-octobre. Les indicateurs avancés tels que le Caixin PMI, l’impulsion du crédit, les chiffres d’affaires dans le fret ou la consommation électrique ont tous progressé depuis les plus bas d’avril. Si elle se confirme, la reprise économique chinoise désynchronisée sera bienvenue dans cet environnement de contraction mondiale.

Cela étant, le principal enjeu européen pour l’hiver prochain réside dans la production d’électricité et l’approvisionnement en gaz. La Russie a pratiquement fermé ses gazoducs mais, grâce à des importations record de GNL, le stockage de gaz de l’UE fonctionne à un rythme supérieur à la moyenne et l’objectif de 85% sera atteint bien plus tôt que prévu. La production d’électricité souffre également, 50% des réacteurs nucléaires français étant actuellement en révision. Selon EDF cependant, la moitié d’entre eux devraient revenir sur le réseau au cours des prochains mois. Et les gouvernements européens prennent de multiples mesures pour protéger les ménages de la crise énergétique.

Aux Etats-Unis, le président de la Réserve fédérale, Jerome Powell, n’a pas rassuré les marchés lors du symposium de Jackson Hole. Son discours très ferme, évoquant des taux d’intérêt durablement élevés pour lutter contre l’inflation, témoigne d’un positionnement partagé par presque toutes les banques centrales, Chine exceptée. De notre point de vue, quand bien même les actifs risqués escomptent déjà la majeure partie du ralentissement économique, un rebond boursier nécessitera un adoucissement de la rhétorique des banques centrales. Et pour cela, il faudra un fléchissement de l’inflation, une perspective qui pourrait être en train de se profiler.

Les mesures officielles de l’IPC ont encore peu bougé, mais nous les voyons évoluer à la baisse ces prochains mois pour trois raisons. Premièrement, la plupart des matières premières, allant de l’énergie aux métaux de base en passant par les céréales, reculent depuis plusieurs mois. Deuxièmement, les problèmes dans les chaînes d’approvisionnement mondiales, transport et activité manufacturière notamment, se sont considérablement résorbés. Enfin, le ralentissement économique contribuera par définition à rétablir l’équilibre entre l’offre et la demande.

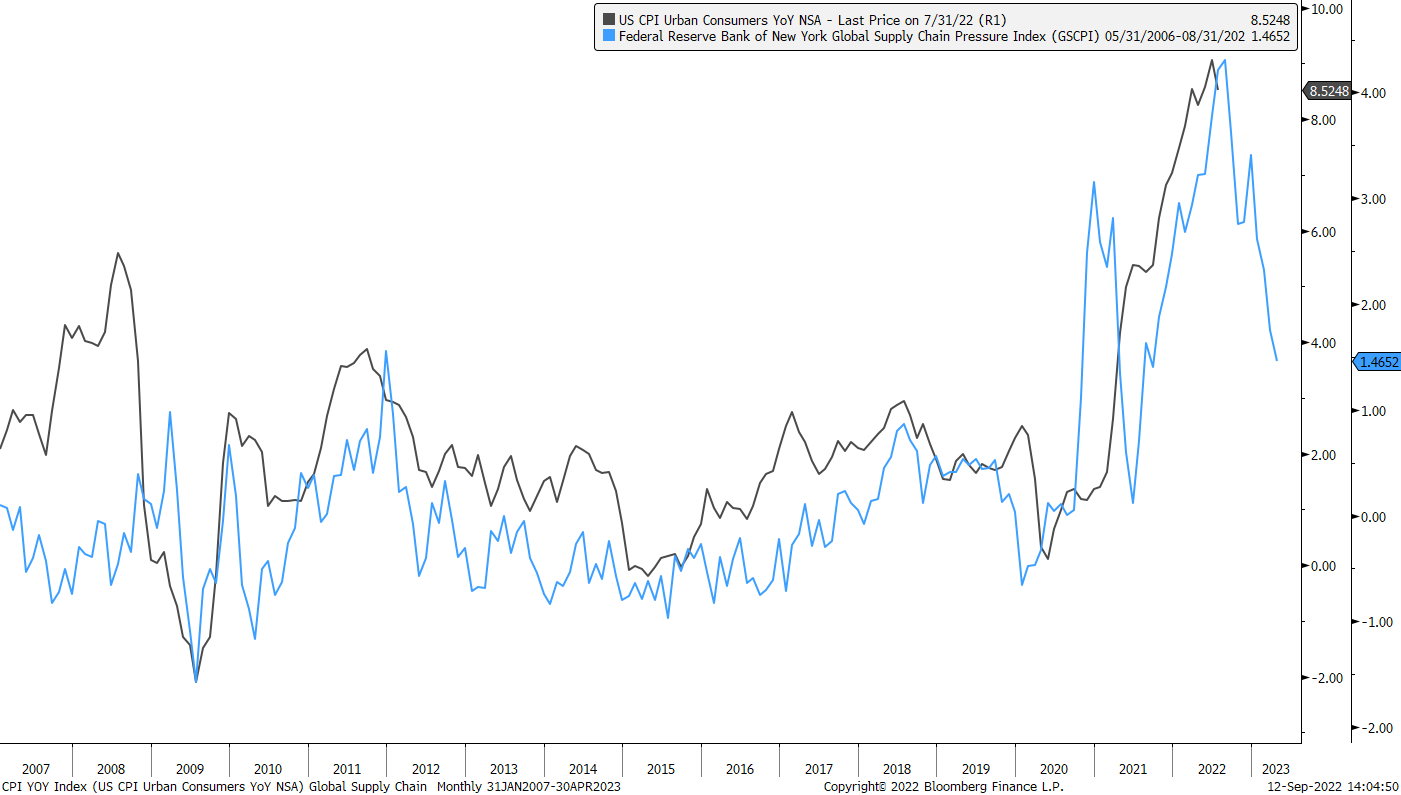

IPC américain et indice de pression dans les chaînes d’approvisionnement mondiales (avancé de 8 mois)

Le recul depuis 8 mois des pressions dans les chaînes d’approvisionnement mondiales devrait contribuer à atténuer l’inflation.

Le recul depuis 8 mois des pressions dans les chaînes d’approvisionnement mondiales devrait contribuer à atténuer l’inflation.

Comme au premier trimestre, la saison des résultats du deuxième trimestre s’est terminée sur une note étonnamment ferme. Important ralentissement macroéconomique nonobstant, la croissance des bénéfices pour l’année complète devrait se situer autour de 7,5% pour le S&P 500, 21% pour le Stoxx Europe 600, 9% pour le Japon et -7% pour l’Asie hors Japon. Un rythme appelé ensuite à retomber en deçà de 5% en 2023, avec une progression plus lente des revenus et une érosion des marges. S’agissant de la valorisation, le ratio cours/bénéfices à terme des actions mondiales a reculé de 19x à 14.5x depuis le début de l’année.

Le sentiment de marché est très pessimiste. Les niveaux de liquidités dans les fonds sont élevés, l’exposition bêta des fonds spéculatifs est faible, le sentiment des investisseurs est très baissier et les spéculateurs sont fortement à découvert. Si l’on se réfère à l’histoire, de telles mesures n’évoquent pas une correction boursière marquée, mais plutôt la formation d’un plancher sur les marchés actions.

En conclusion, la plupart des économies sont désormais en territoire de contraction et faiblissent, mais la Chine, grâce à une banque centrale accommodante et aux mesures de relance des autorités, se réveille. Cette reprise anticyclique, si elle se confirme, devrait limiter le ralentissement mondial. L’emploi reste ferme, les bilans des consommateurs sont solides, avec peu de levier, et les banques ont des ratios de liquidité sains – autant d’éléments qui devraient empêcher une récession sévère. Les acteurs les plus endettés sont les gouvernements, qui sont aussi les mieux équipés pour faire face à une crise. Une atténuation des pressions inflationnistes se profile, ce qui devrait modifier la rhétorique des banques centrales. Des hausses de taux restent certes à l’horizon, mais la politique monétaire devrait devenir moins agressive. Un revirement qui sera essentiel pour soutenir les marchés actions au cours du dernier trimestre de 2022.

Source: Allnews

Source: allnews