La concentration de la production à Taïwan et en Corée du Sud est devenue problématique. La loi sur les CHIPS et les subventions réorientent les investissements vers les États-Unis.

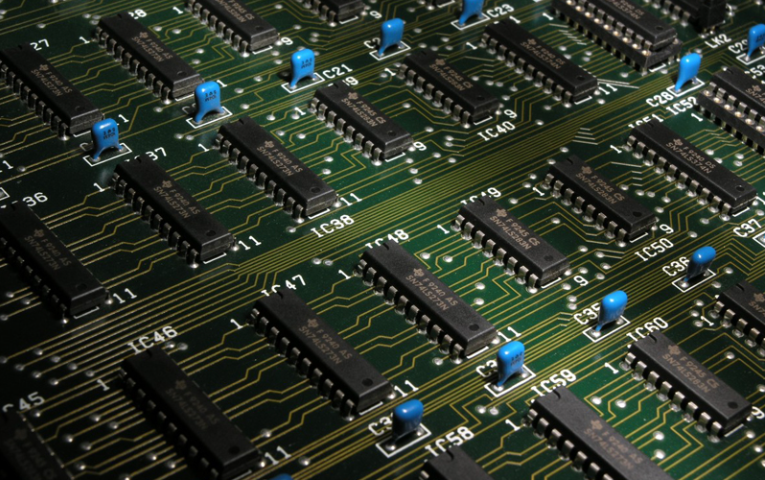

La chaîne d’approvisionnement mondiale en semi-conducteurs se trouve aujourd’hui dans une situation très différente de celle, plutôt stable, de l’ère pré-Covid. Pour la plupart des produits à base de puces, l’offre et la demande étaient bien équilibrées, les plus grands fabricants de puces ayant maintenu un plan d’investissement stable et prévisible pour de nouvelles capacités. Même le segment des puces de mémoire en vrac fonctionnait avec une rentabilité élevée, compte tenu des cycles d’expansion et de ralentissement notoires du passé.

Cette situation a radicalement changé au cours des dernières années. La demande très élevée pendant les périodes de fermeture a entraîné un surinvestissement qui se matérialise aujourd’hui par une aggravation de l’offre excédentaire. Le segment des puces à mémoire est toujours le premier à ressentir la douleur et cette fois-ci ne fait pas exception. Depuis l’été dernier, tous les grands fabricants de puces à mémoire ont réduit leurs dépenses d’investissement, leurs capacités et leurs effectifs. Il est probable que ce secteur ne connaisse pas de reprise avant l’année prochaine, au plus tôt.

D’autres segments s’en sortent mieux, notamment l’informatique à haute performance (HPC) et l’automobile. Le marché du calcul à haute performance est dominé par de grands acteurs tels que Microsoft, Amazon, Google, etc., et leurs plans d’investissement à long terme dans l’infrastructure cloud des entreprises ne sont pas aussi volatils que les autres segments liés à la consommation. En outre, l’engouement récent pour l’intelligence artificielle a entraîné une augmentation des commandes de puces spécialisées à haute performance. Quant au secteur automobile, il se distingue des autres, car l’offre de puces est encore très limitée et les fabricants ont de longues files d’attente pour les nouvelles voitures. On s’attend à ce que la détente commence à se faire sentir au second semestre de cette année.

Les perspectives de l’industrie des semi-conducteurs sont actuellement très mitigées: certains segments s’effondrent tandis que d’autres affichent des taux de croissance à un chiffre. Les sanctions américaines ont créé un autre niveau de complexité dans le tracé des perspectives de l’industrie. L’administration Biden a maintenu la pression sur la Chine après Trump d’une manière très dure. Il est devenu évident que la Chine perdra l’accès aux fournisseurs occidentaux d’équipements de fabrication de puces et, dans la plupart des cas, cela s’est déjà matérialisé.

C’est un problème très intéressant que les Américains tentent de résoudre. La cause première des sanctions est clairement le fait que les fabricants américains de puces, tels qu’Intel, ont pris du retard et sont devenus, au mieux, des acteurs de second rang. Les sanctions visent la Chine, en essayant de limiter la mise en place d’un groupe compétitif de semi-conducteurs, alors que les entreprises américaines ont perdu des parts de marché au profit des géants taïwanais et sud-coréens de la fabrication de puces, tels que Taiwan Semiconductor Manufacturing Company (TSMC) et Samsung Electronics.

La forte concentration des capacités de production à Taïwan et en Corée du Sud est devenue un problème en raison de la géopolitique et du risque de catastrophes naturelles. La loi américaine sur les CHIPS et les subventions ont déjà déplacé les investissements vers les États-Unis. Il s’agit d’une évolution positive en termes de diversification, mais certains aspects de la loi CHIPS créent encore des frictions. TSMC, par exemple, n’est pas très enthousiaste à l’idée que les Américains exigent l’accès à leurs derniers travaux de R&D et à leur technologie, qui sont des secrets commerciaux étroitement protégés. Les Sud-Coréens espèrent toujours pouvoir faire des affaires en Chine continentale, mais il est peu probable qu’ils y soient autorisés au-delà d’une phase de transition limitée.

La situation en Chine va connaître de grands changements dans les années à venir. L’accès à la technologie occidentale étant coupé, elle n’a d’autre choix que de reproduire l’ensemble de la chaîne d’approvisionnement en semi-conducteurs en interne. Il s’agit d’une tâche monumentale, mais avec les ressources et la détermination de la Chine, elle devrait être réalisable. Les investissements sont soutenus par les entreprises publiques, tandis que la R&D est menée par SMIC (Semiconductor Manufacturing International Corp) et YMTC (Yangtze Memory Technologies). Contre toute attente, SMIC réalise des percées régulières dans la capacité de fabrication de transistors en 3D, tandis que YMTC fait état de la fabrication de mémoires 3D NAND avancées uniquement à partir d’équipements nationaux. Il reste encore beaucoup à faire, et le plus grand obstacle est le remplacement des machines de lithographie EUV (extrême ultraviolet) d’ASML. Il faudra des années pour y parvenir, mais entre-temps, le groupe chinois des semi-conducteurs remplacera rapidement les puces importées par des puces nationales.

Les sanctions américaines ne seront pas en mesure de restreindre totalement la Chine. Au lieu de cela, les Américains se retrouveront face à une concurrence accrue, en particulier sur les marchés du tiers monde, de la part de nouvelles entités entièrement autosuffisantes. À la fin de la décennie, la Chine devrait avoir trouvé suffisamment de marchés en dehors du bloc occidental, y compris la Russie et l’Inde, pour soutenir son industrie. En fin de compte, forcer artificiellement deux chaînes d’approvisionnement en semi-conducteurs différentes est un gaspillage de ressources. Le développement de nouveaux procédés de fabrication est déjà extrêmement coûteux et, comme nous approchons des limites de la physique en matière de création de transistors plus petits, tous les efforts de R&D seraient les bienvenus pour s’attaquer à ces questions qui conditionnent l’avenir de l’industrie. L’intégration d’ingénieurs chinois dans des travaux de R&D de pointe serait ainsi bénéfique pour tous les acteurs de l’écosystème.

Source: Allnews