Alors que la zone euro est entrée en récession «technique», la Suisse semble encore tenir le choc. Cependant, certains motifs d’inquiétude commencent à poindre.

Alors que l’Allemagne et plus globalement la zone euro sont officiellement entrés en récession «technique», soit deux trimestres consécutifs de baisse d’activité, la Suisse semble encore tenir le choc même si on peut légitimement se demander pour combien de temps. Si des signes de résilience persistent, il n’en demeure pas moins que certains motifs d’inquiétude commencent à poindre et pourraient bien gripper une machine pourtant bien huilée.

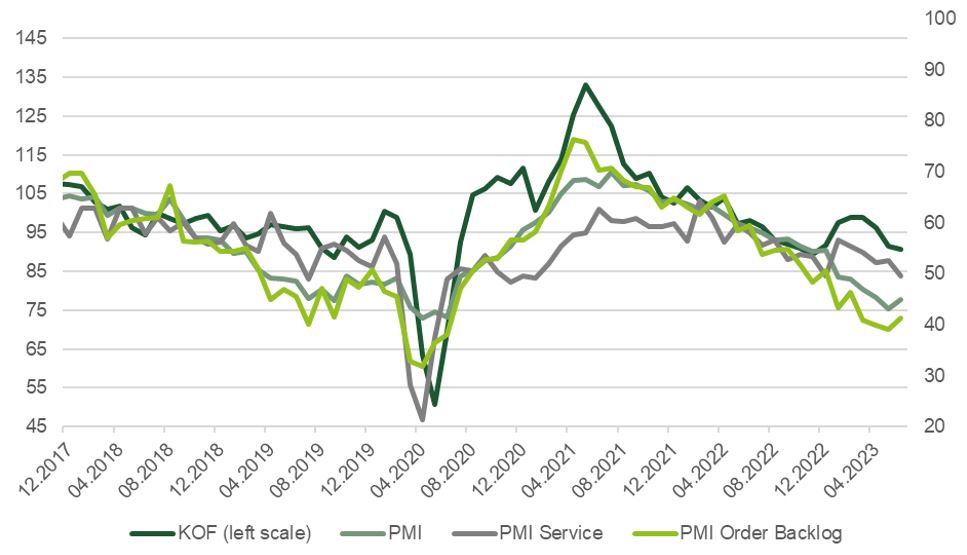

Des perspectives qui s’assombrissent: à l’image de ce qui se passe à travers le monde, le PMI manufacturier suisse continue de montrer des signes de faiblesse évidents et pointe, pour le sixième mois consécutif, sous le seuil de croissance. Le recul des entrées de commande est en effet marqué (bien qu’en juin le niveau soit légèrement meilleur qu’en mai) et signale un ralentissement de l’activité, ce qui nous a été confirmé par les différentes entreprises rencontrées au cours du deuxième trimestre. Pourtant, cela ressemble davantage à une normalisation, après une période où les carnets de commande ont été exceptionnellement élevés, qu’à un effondrement ou à une récession. La visibilité est certes plus faible qu’il y a quelques mois mais reste à un niveau rassurant. Quant au taux d’utilisation des capacités, il demeure élevé. Du côté des services, en revanche, l’image est très différente puisque, jusqu’en mai tout du moins, le PMI s’était maintenu en zone d’expansion (en juin on constate une baisse en-dessous de 50 mais une donnée mensuelle ne peut être qualifiée de changement de tendance). Cette dichotomie entre activité manufacturière d’une part et services d’autre part semble venir de la situation solide sur le marché de l’emploi, qui continue de soutenir la bonne santé de la consommation intérieure. Alors si les perspectives paraissent plutôt sombres pour les mois à venir dans le secteur secondaire, les secteurs moins cycliques ou principalement tournés vers la consommation intérieure devraient quant à eux résister.

Graphique 1: Il existe une dichotomie entre l’activité manufacturière qui se contracte et le PMI des services qui résiste

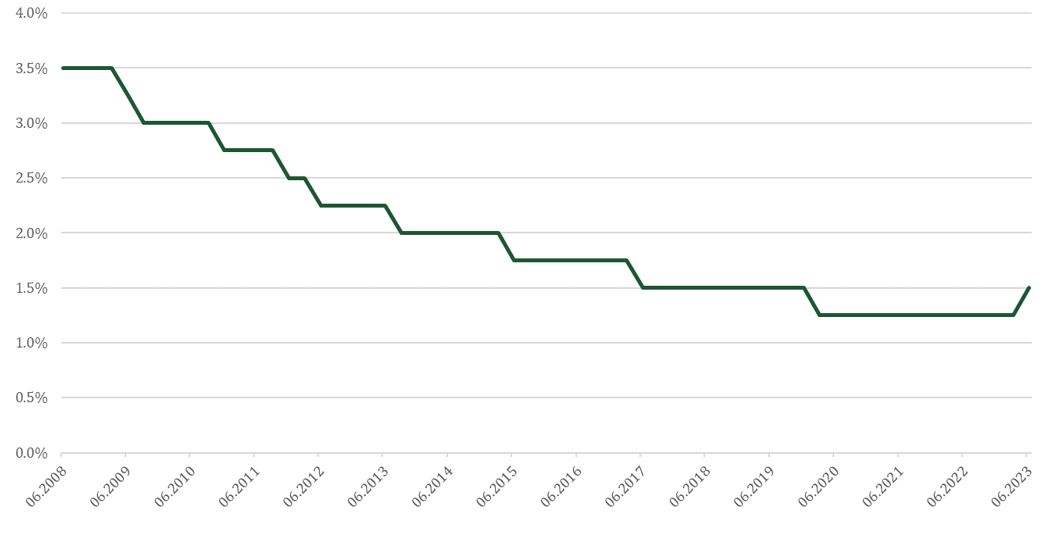

Une inflation sous-jacente persistante: si l’inflation des prix à la consommation en Suisse s’est fortement repliée depuis les pics du mois d’août dernier (+3.3% en variation annuelle contre +1.8% aujourd’hui), aidée par la baisse marquée des prix de l’énergie et le léger recul des denrées alimentaires, il n’en va pas de même pour l’inflation sous-jacente. La Banque nationale suisse (BNS) estime d’ailleurs que son niveau reste un problème car la majeure partie des prix ne baissent pas, ou pas suffisamment vite. L’élément nouveau et qui pourrait bien jouer les trouble-fêtes dans la deuxième partie de l’année, c’est la toute récente hausse du taux de référence hypothécaire applicable aux contrats de bail. Etabli sur la base du taux d’intérêt moyen pondéré des créances hypothécaires en Suisse, il permet aux propriétaires d’augmenter les loyers jusqu’à 3% pour tout accroissement de 0,25%, ce qui sera effectif dès le mois d’octobre. Cette première hausse historique pourrait être suivie d’une deuxième à l’automne, empêchant ainsi tout recul rapide du renchérissement dans la mesure où les loyers comptent pour 20% dans le calcul de l’inflation. Avec une inflation durablement supérieure à 2%, la BNS n’en a sans doute pas fini avec son resserrement monétaire. Premier signe positif néanmoins du côté des entreprises: pour la première fois depuis deux ans, elles sont plus nombreuses à réduire leurs prix de vente qu’à les augmenter.

Graphique 2: La hausse du taux de référence hypothécaire pourrait bien faire repartir l’inflation suisse à la hausse dans la deuxième partie d’année

Une remontée des taux qui pèse: bien que le niveau des taux en Suisse soit plutôt bas en comparaison internationale, le resserrement monétaire auquel on a assisté depuis un an n’en est pas moins le plus rapide depuis le cycle de 1999-2000. Sachant que, selon les données de la Banque des règlements internationaux (BRI), la dette des ménages suisses représente près de 130% du PIB et qu’en y ajoutant celle des entreprises non-financières ce ratio monte même à 150%, on est en droit de se demander quel sera l’impact de la hausse des taux sur l’économie du pays. Bien que ces chiffres donnent le vertige, il faut néanmoins les nuancer quelque peu. Tout d’abord, la quasi-intégralité de la dette des ménages est constituée d’hypothèques dont plus des trois quarts sont à taux fixes, ce qui devrait limiter l’impact de cette hausse sur leurs budgets. D’autre part, la majorité des entreprises suisses sont très faiblement endettées. Par exemple, pour les quelques 200 sociétés qui composent l’indice SPI, le niveau de dette nette correspond en moyenne à 0,4x les bénéfices avant impôts, intérêts, dépréciation et amortissement, ce qui est très peu. De plus, près d’un tiers d’entre elles n’ont pas de dette du tout. Pour l’instant et contrairement au cycle précédent, le resserrement des taux n’a pas d’impact sur la demande de crédit des entreprises, ni celle des consommateurs, ce qui est très rassurant.

Alors certes la remontée des taux devrait peser sur l’économie helvétique par le biais d’une augmentation des dépenses d’intérêt pour les consommateurs, et dans une moindre mesure pour les entreprises, mais l’impact devrait être limité et ne pas pénaliser trop fortement l’activité économique – tant que le marché de l’emploi reste dynamique.

La pénurie de main d’œuvre reste un casse-tête: récemment interrogé lors d’une conférence pour les investisseurs sur ce qui l’empêchait de dormir la nuit, le CEO de Straumann, numéro un mondial des implants dentaires, répondait «la difficulté à trouver du personnel qualifié». Ces propos confirment la conclusion de la récente enquête conduite par Economiesuisse auprès des entreprises du pays. Le souci principal pour 32% d’entre elles demeure le manque d’effectifs, alors que seules 18% sont préoccupées par un ralentissement des exportations. Dans cette même enquête, 30% des sondés disent souhaiter créer de nouveaux postes quand 10% seulement cherchent à en supprimer. Il y a des fortes probabilités que le ralentissement conjoncturel se répercute sur le marché de l’emploi avec un certain retard. Mais, étant donné la pénurie de personnel actuelle, les entreprises seront très réticentes à ajuster drastiquement leur force vive face à un ralentissement conjoncturel, ce qui devrait être un soutien de poids.

Des signaux encourageants pour les petites et moyennes capitalisations: quand bien même l’activité et les indicateurs avancés de l’économie pointent toujours vers le sud, nous pensons être proches d’un point d’inflexion. Même si les résultats des entreprises pour le deuxième trimestre devraient montrer des signes évidents de faiblesse et de pression sur les marges, le consensus est probablement trop négatif. On constate en effet que les révisions d’estimations bénéficiaires commencent à montrer des signaux positifs, à savoir qu’il y a désormais plus d’ajustements à la hausse qu’à la baisse. De plus, nous pensons que le PMI manufacturier pourrait prochainement toucher son point bas et retrouver une tendance positive en seconde partie d’année. Enfin, la prime de valorisation des petites et moyennes capitalisations suisses est actuellement en-dessous de la moyenne historique de ces 15 dernières années. En effet, cette prime est historiquement d’environ 20%, alors qu’elle est actuellement plus proche de 14%. Voilà autant de signes qui militent en faveur de ce segment de marché, pour autant que le fil ne se rompe pas…

Anick Baud, Senior Fund Manager